Utilizamos cookies para proporcionar una mejor experiencia de navegación al usuario. Si continúa navegando asumiremos que está de acuerdo con el uso de dichas cookies.

Centro de ayuda

De vez en cuando surgen preguntas. Para obtener una solución rápida, visita nuestro centro de ayuda para inversores o ponte en contacto con nuestro servicio de atención al cliente

Información general

Lendermarket conecta a los inversores con bienes alternativos ofrecidos por una gama de socios prestamistas seleccionados cuidadosamente. Ofrecemos herramientas de inversión convenientes y sólidas donde los inversores individuales e institucionales pueden aumentar sus ingresos pasivos con facilidad.

Crear una cuenta es fácil. Solo tienes que rellenar el formulario de registro aquí: app.uat-lendermarket.com/es/registrarse. Una vez que te hayas registrado, es necesario que verifiques tu identidad.

Tanto los particulares como las empresas solo pueden tener una cuenta de inversión en Lendermarket.

Invitamos tanto a particulares como a empresas a invertir a través de Lendermarket.

- – tener al menos 18 años,

- – tener una cuenta bancaria personal en el Espacio Económic, UK o Europeo o Suiza,

- – y verificar su identidad con éxito.

Los fideicomisos familiares, las sociedades limitadas y otras organizaciones deben tener una cuenta bancaria en el EEE (Espacio Económico Europeo), UK o Suiza.

Comprueba en el menú desplegable del formulario de registro si tu país de residencia y residencia fiscal están incluidos.

Para verificar la identidad del inversor y antes de depositar fondos, el inversor deberá subir a través de la página web los siguientes documentos:

- Representante de la empresa

- – Documento que certifique la potestad del representante para actuar en nombre de la empresa.

- Empresa

- – Una copia o foto del certificado de incorporación y

- – Una copia del Registro Mercantil obtenida durante los últimos 3 meses que confirme: que la empresa sigue inscrita en dicho registro y/o que siga vigente, su sede social y su país de residencia fiscal.

- Beneficiario efectivo de la empresa

- – Una copia por ambos lados del documento de identidad válido o copia del pasaporte de todos los beneficiarios efectivos de la empresa.

Invertir a través de Lendermarket es totalmente gratuito. Lendermarket no cobra ninguna comisión por abrir una cuenta, depositar o retirar fondos.

El inversor será plenamente responsable del pago de todos los impuestos derivados de cualquier ingreso obtenido como resultado de su inversión, en base a la legislación del país correspondiente. Lendermarket abonará todas las retiradas a la cuenta bancaria del inversor sin aplicar deducciones o retenciones fiscales de ningún tipo.

Lendermarket no proporciona ningún servicio de asesoramiento fiscal a los inversores y recomienda encarecidamente que los inversores cuenten con asesoramiento fiscal profesional.

Sí, siempre y cuando esas cuentas bancarias estén a tu nombre. Solo aceptamos cuentas bancarias activas y verificadas para cada usuario de Lendermarket, la cuenta bancaria utilizada para el último depósito se convertirá en la cuenta bancaria predeterminada del inversor.

¡Muy fácil! Debes transferir al menos 0,01 EUR desde tu nueva cuenta bancaria a la cuenta bancaria de Lendermarket a efectos de verificación.Tu nueva cuenta bancaria se registrará en tu perfil y, después, podrás depositar y retirar fondos utilizando dicha cuenta.

Ten en cuenta que solo puedes cambiar a una cuenta bancaria abierta en un banco que opere dentro del espacio Económico Europeo (EEE), UK o Suiza.

Ahora puedes recomendar Lendermarket a tus amigos. Por cada recomendación realizada con éxito, te recompensamos a ti y a tu amigo/a con un bono del 1% hasta 3000 euros. El bono se calculará sobre la cantidad invertida de tu amigo/a en los primeros 30 días desde que tu amigo/a verifique su identidad.

Encuentra tu enlace de recomendación aquí: www.lendermarket.com/es/referral

Lendermarket también ha implementado un programa de afiliados en el que los inversores pueden registrarse a través de nuestros socios afiliados y obtener un cashback bonus. Si deseas unirte al programa de afiliados, envía un correo electrónico a nuestro equipo de atención al cliente a [email protected] para conocer más detalles.

Depósitos

Puedes transferir dinero a tu cuenta de inversión de Lendermarket desde tu cuenta bancaria personal o de empresa.

Las transferencias en euros pueden hacerse fácilmente y a bajo coste a través de la Zona Única de Pagos en Euros (en inglés, Single Euro Payments Area, SEPA).

Si tu banco no utiliza transferencias SEPA, tu pago será rechazado automáticamente. No aceptamos transferencias SWIFT.

Es obligatorio añadir tu número de referencia en la transferencia para poder asociar el depósito a tu cuenta de inversión.

Los depósitos deben realizarse en la siguiente cuenta:

| Proveedor de servicios de pago: | Fire Financial Services Limited |

| Beneficiario: | Lendermarket Limited |

| IBAN: | IE19CPAY99119949340079 |

| BIC: | CPAYIE2D |

No, solo se aceptan depósitos del mismo titular de cuenta bancaria que en la cuenta de inversión de Lendermarket.

No, el único medio de pago posible en este momento es la transferencia bancaria. Esto se debe a los requisitos legales contra el blanqueo de capitales.

Solo aceptamos transferencias en euros.

El dinero transferido se convertirá automáticamente según el tipo de cambio del banco correspondiente, o será devuelto al remitente. Puede haber alguna pérdida monetaria debido al tipo de cambio o a la comisión bancaria aplicada por devolver un pago incorrecto.

Notifica el error a [email protected] tan pronto como lo hayas detectado.

Retiradas

Puedes realizar una retirada en cualquier momento de tu caldo disponible. Sin embargo, los pagos pendientes representan los fondos ganados (intereses y pagos de capital principal) que aún no han alcanzado tu saldo disponible. Puedes obtener más información sobre Pagos pendientes en Pagos pendientes.

Lendermarket ha implementado una mejora de Pagos pendientes para brindar mayor transparencia al estado de sus fondos. Las retiradas solicitadas antes de esta implementación pueden demorar más de lo habitual. Sin embargo, después de que la fase de transición de Pagos pendientes haya concluido, es probable que las solicitudes de retiro se procesen dentro de los 3 días hábiles en la mayoría de los casos.

El plazo de procesamiento de su solicitud de retiro depende de varios factores, como el momento de la solicitud de la retirada, los festivos nacionales y el banco que recibe los fondos. Ten en cuenta que los días hábiles excluyen sábados, domingos y días festivos.

Puedes retirar los fondos disponibles en tu cuenta a través de tu cuenta de inversor en cualquier momento. Ten en cuenta que no puedes retirar los fondos que se encuentran invertidos en préstamos.

Es importante tener en cuenta que solo puedes retirar fondos a la misma cuenta bancaria desde la que has depositado fondos.

Lendermarket no cobra comisiones por retiradas. Sin embargo, tu banco o proveedor de servicios de transferencias puede cobrar comisiones adicionales por las transferencias. Sugerimos que consultes a tu banco o proveedor de servicios de transferencias para obtener más información sobre dichas comisiones.

En la mayoría de los casos, Lendermarket procesará tu retirada en el plazo de los

3 días hábiles posteriores a tu solicitud. Por otro lado, los pagos pueden tardar de 1

a 3 días hábiles más en función de varios factores, como del momento de tu

solicitud de retirada, de los días festivos nacionales y del banco receptor de los

fondos. Este proceso depende de que se reciban fondos de los originadores de

préstamos. Los títulos de crédito de los originadores de préstamos se liquidan en

lotes, en los cuales las inversiones y los reembolsos se compensan entre sí, y la

diferencia entre las dos se transfiere. Por este motivo, hay ocasiones en que las

nuevas inversiones efectuadas son inferiores a la cantidad de reembolsos del

prestatario. En esos casos, las retiradas de los inversores se convierten en retiradas

pendientes mientras se espera el pago del originador del préstamo. Las retiradas

pendientes están segregadas de los fondos propios de la plataforma y no están

vinculadas a la liquidez de la empresa.

Sí, ¡sin problema! Debes transferir al menos 0,01 EUR desde tu nueva cuenta bancaria a la cuenta bancaria de Lendermarket a efectos de verificación. Tu nueva cuenta bancaria se registrará en tu perfil y, después, podrás depositar y retirar fondos utilizando dicha cuenta.

Ten en cuenta que solo puedes cambiar a una cuenta bancaria abierta en un banco que opere dentro del espacio Económico Europeo (EEE), UK o Suiza.

Sí, la cantidad mínima para retirar es de 50,00 € euros. Lendermarket no cobra ninguna comisión al retirar fondos. Si el saldo de la cuenta es inferior a 50,00 € euros, los inversores pueden retirar el total del saldo de su cuenta en un único pago.

Pagos Pendientes

El valor total de tu cuenta consta de un saldo disponible, Fondos invertidos y el monto de pagos pendientes. Los Pagos Pendientes representan los intereses devengados y los reembolsos de capital que aún no han alcanzado tu saldo disponible. En esta etapa, Lendermarket ha recibido un aviso de una próxima transferencia, pero está esperando a que el originador del préstamo transfiera los fondos a Lendermarket. Una vez que lleguen los fondos, tu cuenta será acreditada, reduciendo así tus «Pagos Pendientes» y aumentando tu «Saldo Disponible».

Conseguirás una rentabilidad (anual) del 18 % sobre los pagos pendientes si no recibes los importes adeudados en 10 días naturales (“periodo de gracia”).

A partir del décimo día, a los pagos pendientes se les aplica un tipo de interés anual del 18 %. Los primeros diez días se consideran un “periodo de gracia” durante el que no se generan intereses. A partir del día 11, se calculan mediante la siguiente fórmula:

Importe pendiente de pago x Número de días x Tipo de interés diario del 18 %

Ejemplo:

Importe adeudado: 100 €

Días de retraso: 30

Intereses (anuales) = 100 x (30-10 [Periodo de gracia]) x (0,18/360) = 1 €.

Los intereses generados por los pagos pendientes se transfieran al saldo disponible del inversor después de recibir el abono por parte del originador del préstamo correspondiente.

Un periodo de gracia es el número de días tras la fecha de vencimiento durante el que el pago puede efectuarse sin tener que hacer frente a una penalización. En Lendermarket, el periodo de gracia para que los originadores de préstamos liquiden los pagos correspondientes es de 10 días. Durante este plazo, los pagos pendientes no generan intereses.

No. Los pagos pendientes reflejan los intereses devengados y el capital principal reembolsado que aún no ha sido transferido del originador del préstamo a tu cuenta. Una vez que los fondos se hayan liberado a tu saldo disponible, se pueden retirar y serán enviados generalmente dentro de los 3 días hábiles.

Lendermarket liberará los pagos pendientes a tu saldo disponible tan pronto como reciba los fondos (pagos de liquidación) de los originadores de préstamos. Este proceso no puede ser acelerado por atención al cliente ya que depende de la recepción de los pagos de liquidación de los originadores de préstamos. Puedes controlar los pagos pendientes y tu saldo disponible en la página de resumen de tu cuenta.

Las transferencias de Pagos de Liquidación no son instantáneas. Los plazos pueden verse influenciados por los términos del originador del préstamo, las instituciones financieras y las condiciones del mercado. Es típico observar un aumento en los pagos pendientes durante tiempos de disminución de la demanda causados por eventos como la pandemia de COVID-19, la guerra en Ucrania, las sanciones a Rusia y la recesión económica.

Los intereses sobre los pagos pendientes se liberarán junto con los intereses adeudados o los reembolsos de principal tan pronto como se reciban los pagos del acuerdo de los originadores de préstamos. Consulta en preguntas frecuentes «¿Cuándo se liberarán mis pagos pendientes?» para más información.

Puedes reinvertir Pagos Pendientes de forma automática y manual.

Los pagos pendientes se pueden reinvertir utilizando el Auto Invest (AI), pero solo cuando el saldo de un grupo de originadores de préstamos específico coincida perfectamente con un préstamo adecuado de ese mismo grupo de originadores de préstamos. En términos más simples, la Inversión Automática sólo puede reinvertir pagos pendientes de, digamos, un saldo de Creditstar Polonia en un préstamo de Creditstar España, pero no en un préstamo de Dineo.

O puedes reinvertir manualmente tus pagos pendientes en solo tres sencillos pasos. Paso 1: Elije un préstamo haciendo clic en cualquier préstamo disponible que figura en nuestra página “Listado de préstamos”. Paso 2: Una vez que hayas seleccionado un préstamo, elije un monto para reinvertir de la tabla «Reinvertir pagos pendientes». Haz clic en «Invertir» junto al monto de pago pendiente que deseas reinvertir. Ten en cuenta que solo puedes reinvertir los montos de Pagos Pendientes mostrados, que son los elegibles para reinversión según el Originador de Préstamos que hayas elegido y el Monto Disponible del préstamo. Paso 3: Finalmente, lee y acepta los términos y condiciones.

Autoinvertir

La opción de Autoinvertir en Lendermarket es una solución fácil que te ofrece una manera de ahorrar tiempo y esfuerzo. Solo tienes que establecer los criterios y preferencias para tu inversión. Cada vez que un préstamo de la lista de préstamos disponibles cumpla con los criterios que has seleccionado, la inversión se ejecutará automáticamente, lo que te permite ahorrar tiempo y tener todo bajo control. También puedes interrumpir, cancelar o modificar tu cartera de Autoinvertir en cualquier momento.

Consulta los artículos de nuestro blog para obtener más información (contenido en inglés):

¿Cómo configurar tu cartera de Auto Invest?

¿Cómo aprovechar al máximo el Auto Invest?

Puedes detener Autoinvertir haciendo clic en el botón «detener» en la opción de ajustes. Del mismo modo, puedes reactivar Autoinvertir haciendo clic en el botón «activar».

Una vez que hayas confirmado tus criterios de inversión, Autoinvertir revisará automáticamente la lista de préstamos y comenzará a invertir en préstamos que cumplan con tus preferencias y criterios. Cada vez que modifiques tus preferencias de inversión, la lista de préstamos se revisará de nuevo automáticamente para localizar cualquier préstamo que cumpla con tus criterios de inversión.

Cuando la función de Autoinvertir no realiza inversiones, con frecuencia es debido a la falta de préstamos disponibles que corresponden a tus preferencias y criterios de inversión.

Sin embargo, también puedes comprobar tu configuración. Es posible que se haya alcanzado el límite del tamaño de tu cartera o que no hayas habilitado la función de Reinvertir.

Puedes establecer la prioridad de tus portfolios arrastrándolos y soltándolos arriba o abajo. El sistema selecciona el orden de acuerdo a estas prioridades.

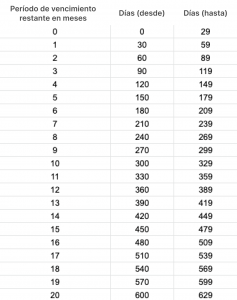

El filtro de Período de vencimiento restante funciona mensualmente, donde un mes tiene 30 días. A continuación se muestra un ejemplo de cuántos días quedan en el préstamo, según el número que establezca. El valor máximo aquí es de 85 meses.

Inviertiendo

Para empezar, debes haber transferido los fondos disponibles a tu cuenta de inversión en Lendermarket para empezar a invertir. Puedes empezar a invertir con tan solo 10 euros. Simplemente navega por la lista de préstamos y localiza aquellos que cumplan con tus preferencias de inversión. También puedes utilizar nuestra cómoda función Autoinvertir para optimizar aún más tus inversiones.

No, una vez que hayas revisado y confirmado tu inversión en el préstamo, la inversión no puede cancelarse.

La inversión mínima en todos los préstamos de la plataforma es de 10 euros.

No hay una cantidad máxima para invertir.

Puedes ver todas las transacciones de tu cuenta en la sección «Estado de cuenta». Utiliza los filtros para ver los ingresos obtenidos de tus inversiones en un determinado período. También puedes ir a la sección «Resumen» para ver una descripción general de los pagos recibidos.

Todos los tipos de interés se calculan hasta la fecha de pago y se indican como cifras anuales. El interés generado se calcula utilizando la siguiente fórmula: Principal invertido x Tipo de interés (%) / 360 x período de inversión en días.

La rentabilidad anualizada neta es un indicador anualizado de la rentabilidad de todas las inversiones que has realizado. Incluye todos los elementos que puedan afectar a tu rentabilidad, tales como inversiones efectivas, retrasos, impagos y bonificaciones de campañas. La rentabilidad anualizada neta no es una proyección de rendimientos a futuro. La rentabilidad anualizada neta se calcula solamente con el importe invertido en préstamos. Ten en cuenta que los fondos que no se invierten en préstamos no se incluyen en los cálculos de rentabilidad anualizada neta.

Para calcular la rentabilidad anualizada neta se utiliza la metodología denominada TIR (tasa interna de retorno ampliada). La tasa interna de retorno ampliada (TIR) es un método para calcular la rentabilidad de las inversiones realizadas en diferentes períodos. Para calcular la TIR se aplica la fórmula de Excel. La fórmula TIR en Excel es =TIR.NO.PER(valores, fechas, [estimación]) Los valores representan los importes de la transacción, las fechas son las fechas de la transacción y la estimación es la rentabilidad aproximada.

El tipo de interés muestra el tipo de interés medio ponderado de todas las inversiones que has realizado.

Puedes encontrar el botón para descargar tu informe fiscal en la página de tu Perfil, en la sección Informe Fiscal. Ahí puedes seleccionar el periodo que deseas que el informe incluya y puedes descargarlo en formato PDF.

Suponiendo que el prestatario realice el pago de acuerdo con el calendario del préstamo y el pago se haga a tiempo, los inversores recibirán los fondos a su cuenta de inversor el día después haberse efectuado el pago. El interés se calcula hasta la fecha de reembolso.

Los originadores de préstamos ofrecen garantías de recompra en la plataforma. La Garantía de recompra obliga al Originador de préstamos a recomprar préstamos con más de 60 días de retraso en la fecha de vencimiento.

Las fechas de vencimiento pueden cambiar según la política de extensión del originador del préstamo y las circunstancias del prestatario. Se puede acceder a la política de extensión de cada originador de préstamos aquí bajo el encabezado «»aprender más»».

La política de extensión de Creditstar permite hasta 6 extensiones (30 días cada una), un máximo de 180 días extendidos. En este escenario, la Garantía de recompra se activa a partir del día 60 después de los días extendidos, lo que eleva el número total máximo de días de retraso a 240 (180 días extendidos + 60 días de retraso). Si un préstamo está vencido pero obtiene una prórroga, la prórroga comienza desde la última cuota pagada, no desde el día de la prórroga. Dependiendo de la duración de la extensión y el cronograma de pago del préstamo, un préstamo atrasado puede volver a estar al día.

En 2022, los préstamos a muy corto plazo (90 días o menos) tuvieron la mayor incidencia de días de retraso en comparación con los préstamos a más largo plazo. Cuando un préstamo está vencido, continúa acumulando intereses hasta que el prestatario paga el préstamo o se activa la Garantía de recompra. Las recompras se pagan al valor nominal del principal pendiente de pago más los intereses devengados.

Hasta la fecha, todos los originadores de préstamos en Lendermarket han cumplido con sus garantías de recompra.

El término «asunción de riesgo» se utiliza comúnmente en el sector financiero. Se refiere a una situación en la que un propietario o participante de un vehículo de inversión mantiene una participación de capital en circunstancias en las que se solicita la inversión de inversores externos. De esta forma se garantiza que los intereses del originador del activo estén en consonancia con los intereses del inversor, ya que ambas partes tienen una participación en la inversión.

Todos los originadores de préstamo que publican préstamos en Lendermarket están obligados a mantener un determinado porcentaje de cada préstamo. Por ejemplo, si un originador de préstamo mantiene un 10% de asunción de riesgo, el 90% estará disponible para que lo inviertan los inversores.

Puedes ver el calendario de pagos en el perfil de cada préstamo en la sección «Calendario de pagos».

Seguridad

Al igual que con todas las oportunidades de inversión, existen riesgos involucrados. Lendermarket ha tomado las siguientes medidas para mitigar el riesgo para los inversores, entre otras:

La seguridad de tu información y la privacidad de tus datos son una prioridad para nosotros. Lendermarket ha implementado un sistema de almacenamiento de datos cumpliendo con las leyes y los estándares más exigentes en materia de seguridad.

Sobre los préstamos

Por razones de seguridad y para cumplir con las leyes de protección de datos, no revelamos ningún dato personal de los prestatarios.

En el caso de que el prestatario no pague, el emisor del préstamo le abonará la cantidad principal y los intereses acumulados, eliminando así el riesgo de que pierdas el dinero invertido.

Cuando el prestatario paga el préstamo antes del período de vencimiento programado, tu ganancia se calculará de acuerdo con la fecha en la que se reembolsa el préstamo y después se transferirá a tu cuenta de inversor.

Actualización de las reglas de la plataforma

La razón principal de los cambios es equilibrar los derechos y obligaciones entre nuestros inversores y originadores de préstamos. Los cambios se realizan para:

- Describir los dos tipos de modelos de acuerdos disponibles (Contrato de Préstamo con Recurso Limitado y Acuerdo de Cesión);

- Indique las representaciones y garantías que entregan los originadores de préstamos con respecto a cada préstamo dsponible en la plataforma;

- Aumentar la cantidad de información y documentación que Lendermarket puede solicitar a sus inversores;

- Lendermarket tiene claras autorizaciones de los inversores para proteger mejor sus intereses con el originador del préstamo;

- Lendermarket tiene derecho a solicitar información de los originadores de préstamos para inspeccionar los documentos de préstamo subyacentes y monitorear mejor su desempeño;

- Estandarizar los términos con los originadores de préstamos, ya que Lendermarket ya no solo presta servicios a los originadores de préstamos de Creditstar Group;

- Adaptar los términos a los requisitos del Reglamento (UE) 2020/1503 (el Reglamento sobre financiación participativa).

- Outline the two types of agreement models available (Limited Recourse Loan Agreement and Assignment Agreement);

- State the representations and warranties Loan Originators deliver regarding each listed loan;

- Increase the amount of information and documentation Lendermarket may request from its investors;

- Lendermarket having clear authorisations from Investors to better protect investor interests with the Loan Originator;

- Lendermarket having the right to request information from Loan Originators in order to inspect the underlying lending documents and better monitor their performance;

- Standardise terms with Loan Originators as Lendermarket no longer only services Loan Originators from Creditstar Group;

- Align the terms with the requirements from the Regulation (EU) 2020/1503 (the Crowdfunding Regulation).

Los acuerdos de inversión se realizan entre los inversores y los originadores de préstamos, mientras que el papel de Lendermarket es dar servicio al contrato. Los dos modelos de acuerdos con los que opera Lendermarket son los Acuerdos de Préstamo con Recurso Limitado y los Acuerdos de Cesión. Estos diferentes modelos de acuerdos son necesarios para cumplir con las leyes bancarias de ciertos países en los que operan algunos de nuestros Originadores de Préstamos. Con el Acuerdo de Cesión, los Originadores de Préstamos asignan el título y los derechos económicos en las cuentas por cobrar del préstamo subyacente a los Inversores, mientras que el Préstamo con Recurso Limitado realiza como un instrumento de préstamo reembolsable.

Lendermarket concluye el Acuerdo de cotización con originadores de préstamos. En el Acuerdo de cotización se definen convenios financieros y de otro tipo, y se regulan los requisitos previos para que los Préstamos se incluyan en la Plataforma y en qué circunstancias se recompran los Préstamos a los Inversores. En consecuencia, el acuerdo que un Originador de Préstamos esté firmando con los Inversores, puede ser diferente del mismo modelo de acuerdo realizado por otro Originador de Préstamos con los Inversores.

Las representaciones son declaraciones de hechos por parte del originador de préstamos en relación con cada préstamo cotizado en un momento dado. Las garantías son promesas de indemnización si la afirmación es falsa. En los documentos de financiación (como los contratos de préstamo), el prestatario otorga representaciones y garantías para inducir a los prestamistas a otorgar préstamos. Una vez que se hacen los préstamos, si una representación ya no es verdadera, los prestamistas tienen derecho a hacer cumplir sus remedios contra el prestatario.

Lendermarket puede solicitar información o documentación relativa a:

- Acuerdos de préstamo y archivo de clientes;

- Reembolsos de préstamos;

- Situación Financiera y Libro de Préstamos;

- Reglamento Interno, políticas y procedimientos;

- Cualquier otra información que Lendermarket considere necesaria.

Lendermarket puede solicitar información o documentación relativa a:

- Identidad;

- Experiencia, educación y conocimientos relacionados con la actividad de inversión;

- Fuente de fondos;

- Nivel de ingresos;

- Razón por la que uno quiere convertirse en usuario en la plataforma;

- Recibos de servicios públicos;

- Residencia fiscal;

- Cualquier otra información que Lendermarket considere necesaria.

Esta información y documentación adicional son necesarias para mantener los requisitos de Conozca a su cliente (KYC), así como para poder monitorear suficientemente las actividades de lavado de dinero o financiamiento del terrorismo (LD/FT). Además, una vez regulados, necesitamos clasificar a los inversores en función de su conocimiento y experiencia, y establecer límites de inversión en función de la riqueza de los inversores.

Lendermarket puede solicitar esta información y documentación en el momento de la incorporación, así como en cualquier otro momento durante la relación comercial con el Inversor.

Los inversores deben proporcionar detalles actualizados en los siguientes casos:

Todos los inversores:

- Cambio de Residencia Fiscal;

- Cambio en los detalles de la cuenta bancaria;

- Cambio de estatus PEP (Persona Expuesta Políticamente);

- Cambio en su Fuente de Fondos;

- Cambio en su propósito de usar la Plataforma.

Empresas

- Evento de Insolvencia;

- Cambio en BOs (Usuarios Efectivos);

- Cambio en su Política de Inversiones;

Lendermarket desactivará AutoInvest en la cuenta de un inversor:

- Ante el evento de insolvencia de un usuario;

- Ante el aviso de fallecimiento de un usuario.

Todos los Inversores otorgan autorizaciones a Lendermarket para asegurar que cada Inversor con circunstancias similares sea tratado por igual. Por otro lado, la administración de las tareas para las que se otorga la autorización es más eficiente en comparación con cada Inversor individual que contacta a un Originador de Préstamo. Por ejemplo, en relación con cada Participación, Lendermarket tiene las siguientes autorizaciones en nombre del usuario:

- Comunicación con el Originador del Préstamo;

- Presentar y hacer cumplir reclamaciones contra el originador de préstamos;

- Ejercer cualquier derecho del Prestamista;

- Hacer cumplir el Acuerdo de recompra;

- Constitución y modificación de derechos colaterales.

No se necesita nada por tu parte, al continuar accediendo a la plataforma, aceptas estas reglas automáticamenre.

Supervisión de originadores de préstamos

El objetivo principal es proporcionar a los inversores información adicional sobre el riesgo asociado con cada originador de préstamos. Hemos rediseñado nuestro rol en los documentos de transacción según el cual tenemos derecho a monitorear el cumplimiento de las obligaciones contractuales por parte de un originador de préstamos. Los derechos de Lendermarket se describen en las nuevas reglas de la plataforma (aplicables a partir del 1.1.2023), pero no todos los originadores de préstamos han implementado aún nuevas versiones de acuerdos de préstamo con recurso limitado.

Hay cuatro categorías: Transparencia, Legal, Finanzas y Transacciones. La evaluación de la transparencia de un originador de préstamos se basa en múltiples pruebas fácticas: disponibilidad de información pública y financiera, presentación de la propiedad y la gestión, medios adversos, etc. En la categoría legal se controlan tres aspectos: registro y actividades de un organismo de supervisión, procedimientos de lavado de dinero y cumplimiento de ciertas reglas y acuerdos. El seguimiento financiero incluye pruebas relacionadas con la calidad de la política de suscripción (ej., calidad de la cartera), el cumplimiento de convenios financieros (ej., índice de cobertura de intereses) y la auditoría de estados financieros (ej., auditor reconocido, procedimientos de auditoría voluntarios). Con la categoría Transacción, se selecciona una muestra que representa los acuerdos del originador de préstamos con los inversores y se realizan verificaciones relacionadas con el acuerdo de préstamo subyacente, los desembolsos y los reembolsos del prestatario subyacente.

Cada categoría tiene de 9 a 15 pruebas diferentes o verificaciones de hechos. Según la metodología de puntuación, cada una de las cuatro categorías tiene diferentes pesos. Las categorías más importantes por peso son Transacciones y Finanzas, seguidas de Legal y Transparencia. La puntuación máxima es 10, donde el puntaje de 1 a 4 representa un riesgo más alto, 5 a 7 está en el rango de riesgo medio y 8 a 10 está en el rango de riesgo más bajo.

Hemos diseñado nuestros procedimientos de seguimiento para que los ejercicios de prueba sean en su mayoría trimestrales. Sin embargo, es posible que actualicemos la puntuación con mayor frecuencia, ya que ciertos convenios se controlan semanal o mensualmente (de forma continua).

Según el tamaño, la complejidad, la ubicación geográfica y otros factores, hemos aplicado un enfoque individual a los originadores de préstamos. Sin embargo, los convenios financieros típicos son el índice de capital ajustado, el índice de cobertura de intereses y el índice de morosidad. Otras ciertas limitaciones pueden existir para un originador de préstamos, como el nivel de deuda máximo permitido en comparación con las posiciones de deuda generales del originador de préstamos, o un requisito impuesto al originador de préstamos para la cobertura de divisas.

Además del requisito de publicar el índice de incumplimiento del originador de préstamos, tenemos derecho a inspeccionar la cartera de préstamos subyacente de un originador de préstamos. En dicho ejercicio, verificamos que el contrato de préstamo subyacente se haya concluido debidamente, que el monto del préstamo se haya desembolsado antes de que se incluya en la plataforma y que los reembolsos se hayan recibido e informado.